| 類型 | 抛棄繼承案例(含圖示) | 扣除額之計算 |

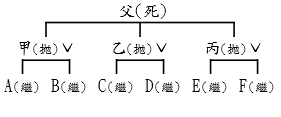

| (全部) 抛棄 繼承 |

父親死亡,3位子女皆抛棄繼承,由孫子女6人繼承。

|

扣除額之計算以拋棄繼承前原(甲、乙、丙3人)得扣除之數額為限。 扣除額:150萬元=50萬元*3人 |

| 類型 | 代位繼承案例(含圖示) | 扣除額之計算 |

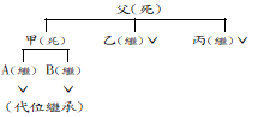

| (部分) 代位 繼承 |

父親死亡,3位子女中,甲於繼承開始前死亡,其應繼分由甲之2子女A、B(均已成年)代位繼承,另乙、丙主張繼承。

|

扣除額之計算人數為A、B、乙及丙4人。 扣除額:200萬元=50萬元*4人 |

| 類型 | 混合案例(含圖示) | 扣除額之計算 |

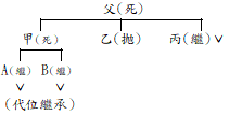

| 代位 繼承 及 抛棄 繼承 |

父親死亡,3位子女中,甲於繼承開始前死亡,其應繼分由甲之子女A、B代位繼承,另乙抛棄繼承;丙主張繼承。

|

扣除額之計算人數為A、B及丙3人。 扣除額:150萬元=50萬元*3人 |

民眾如有相關法令適用之疑義,可就近向國稅局所屬分局、稽徵所詢問或撥打免費服務專線0800-000-321洽詢。

財政部北區國稅局表示,稽徵實務常見父母以自己為要保人,子女為被保險人及受益人購買保單,嗣後將要保人變更為子女,等同移轉保險契約上約定的財產權益給子女,核屬贈與行為,必須依規定申報及繳納贈與稅外,如父母不幸於變更要保人後2年內死亡,該保單價值屬死亡前2年內對特定近親贈與之財產,依遺產及贈與稅法第15條規定,須併入遺產總額課稅。

該局舉例說明,日前查獲轄內被繼承人甲君在109年間死亡,於生前以本人為要保人,及子女為被保險人投保2筆保險,嗣於108年間將該2筆保單的要保人變更為子女,雖核算截至變更要保人日之保單價值合計200萬元,未超過該年贈與稅免稅額220萬元,免申報贈與稅,但因繼承人辦理甲君遺產稅申報時,漏未將該等保單價值列入遺產總額,遭補徵遺產稅額及處以罰鍰。

該局特別提醒,民眾辦理親人遺產稅申報時,先檢視被繼承人死亡前投保保單,如有以被繼承人為要保人,死亡前2年內變更該保單要保人為被繼承人的配偶、直系血親卑親屬及其配偶、父母、兄弟姊妹及其配偶、祖父母等人,應按被繼承人死亡日該保單價值併入被繼承人遺產申報,避免遭補稅處罰。

王先生來電詢問,其將繼承免稅之農業用地,於列管期間再贈與子女,是否會被補徵遺產稅?

財政部中區國稅局表示:依遺產及贈與稅法第17條第1項第6款規定,自遺產總額中扣除之農業用地,繼承人於繼承之日起5年內,移轉予其他同為繼承之人並繼續經營農業生產,因該農業用地仍屬同一被繼承人之繼承人所有且繼續經營農業生產,可免依該條但書規定追繳遺產稅,惟仍應自繼承日起列管5年。王先生如將繼承之免稅農地贈與自己之子女,因子女對該被繼承人並無繼承權,不適用前揭免稅規定,縱使該土地繼續作農業使用,仍應追繳遺產稅。

財政部臺北國稅局表示,被繼承人遺有之有價證券,如為上市、上櫃或興櫃股票,於繼承事實發生時,該股票發行公司已除權或除息,其死亡日尚未獲配之股票股利,應依遺產及贈與稅法施行細則第28條規定,以繼承開始日該上市或上櫃股票之收盤價或興櫃股票當日加權平均成交價計算價值,併同現金股利列入遺產課徵遺產稅。繼承人取得依該次除權或除息交易日被繼承人名下該項股票所配發之股票或現金股利,可適用所得稅法第4條第1項第17款規定,免納所得稅。

該局進一步說明,被繼承人死亡日後,其所遺上開股票遺產所生之孳息係屬繼承人之所得,股票發行公司在繼承人辦理遺產分割或交付遺贈前,可暫免填發憑單;俟繼承人依法辦妥遺產分割或交付遺贈,再按實際繼承人或受遺贈人填發憑單,由繼承人或受遺贈人併入遺產孳息過戶或領取年度之所得,依法徵免所得稅。

該局舉例說明,甲君於111年7月1日死亡,遺有A上市公司股票,如A公司公告除權除息交易日為111年6月25日,並分配股票股利,應按甲君死亡日該股票收盤價估算價值,併入甲君之遺產總額課徵遺產稅,而甲君繼承人嗣後取得該筆股利,可適用所得稅法規定免納所得稅;又倘A公司公告除權除息交易日為111年7月25日,則該項股票股利非屬甲君遺產,屬甲君繼承人所得,應課徵繼承人綜合所得稅。

財政部臺北國稅局表示,公司辦理股東與二親等以內親屬間股權移轉登記時,不論係以買賣或贈與原因辦理移轉,均應通知當事人檢附稽徵機關核發贈與稅相關證明書,再為移轉登記。

該局說明,遺產及贈與稅法第42條規定,公私事業辦理贈與財產之產權移轉登記時,應通知當事人檢附稽徵機關核發之稅款繳清證明書,或核定免稅證明書,或不計入贈與總額證明書,或同意移轉證明書;其不能繳附者,不得逕為移轉登記;違反上述規定即予受理,其屬民營事業,依同法第52條規定,處新臺幣(下同)1萬5千元以下罰鍰。

該局指出,前揭贈與財產之產權移轉登記,除遺產及贈與稅法第4條規定所為之無償贈與外,尚包括同法第5條第6款規定二親等以內親屬間財產之買賣以贈與論情形。該局最近查獲有父子間買賣股權未辦理贈與稅申報,逕向公司辦理過戶,經查確實有收付價金且核屬買賣,但該公司未依遺產及贈與稅法第42條規定通知當事人檢附稽徵機關核發非屬贈與之同意移轉證明書,即逕為辦理移轉登記,經該局依遺產及贈與稅法第52條規定,按其違章情節裁處5千元罰鍰。

第一頁

第一頁  上一頁 [1]

上一頁 [1]  下一頁

下一頁 最後頁

最後頁