近年來我國經濟持續發展吸引外人投資,也開放外籍人士來台工作,外籍人士在台所得是否需要報稅?中區國稅局指出,外僑在台報稅時,要留意「居留天數、境內所得認定」兩重點。外籍人士在台已納稅所得,回國後是否能抵稅,則要看各國租稅制度。

官員指出,外籍人士在是否須在台繳稅,要看《所得稅法》規定,第一、稅務居民身分的認定,是依據居留天數來看,而外僑居留天數的算法,是以護照入出境日期或內政部移民署簽發的「入出國日期證明書」,如果同一課稅年度內,外僑入出境多次,則會累積計算。

圖/經濟日報提供

圖/經濟日報提供

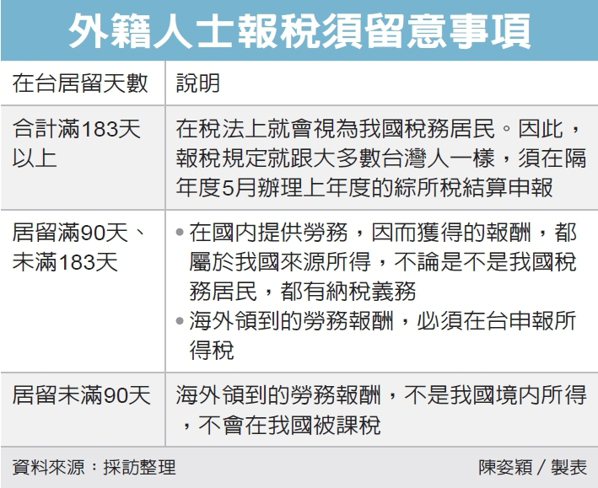

官員說,當外籍人士在同一課稅年度內,在台居留合計滿183天以上,在稅法上就會視為我國稅務居民。因此,報稅規定就跟大多數台灣人一樣,須在隔年度5月辦理上年度的綜所稅結算申報,今年5月便要申報綜合所得。

官員表示,外籍人士如果在台居留未滿183天,就要留意第二項重點,在於境內所得的認定。

官員指出,許多外籍人士來台都是在台提供勞務,根據稅法規定,只要是在國內提供勞務,因而獲得的報酬,都屬於我國來源所得,不論是不是我國稅務居民,都有納稅義務。

但許多跨國企業安排外籍人士來台,其薪水可能是由國外總公司支付,官員表示,稅法對此有特別規定,如果外籍人士在台居留期間未滿90天,那麼海外雇主支付的勞務報酬,就不是我國境內所得,也就不會在我國被課稅。

但如果外籍人士在台居留滿90天、未滿183天的情況,從海外領到的勞務報酬,就必須在台申報所得稅。

另外,外籍人士若在我國繳稅,回國後是否可以抵減稅款?官員說,針對我國來源所得,我國享有優先課稅權,而外籍人士可否抵稅,取決於各國租稅制度。

官員表示,主要依外籍人士該國稅法規定,如果在我國繳納的所得稅准予扣抵,外籍人士可向原申報綜合所得稅的國稅局,申請核發納稅證明書,回國後就能抵稅。