網購貨物,稅負要上升了。財政部規定,網購貨物採郵包寄送回台,價值超過新台幣3,000元,一律改按全額課徵5%營業稅。

財政部修正加值型及非加值型營業稅法施行細則第28條規定,進口郵包的關稅完稅價格超過免稅限額者(目前為新台幣3,000元),應在進口時按關稅完稅價格全額計算營業稅,不再以扣除免稅額後的餘額,計徵營業稅。

財政部規定,網購貨物採郵包寄送回台,價值超過新台幣3,000元,一律改按全額課徵5%營業稅。 本報系資料庫

分享

以從國外網站購買智慧型手機為例,進口時如關稅完稅價格為1.5萬元,原本可以減除3,000元免稅額,以餘額1.2萬元做為營業稅稅基,按5%稅率繳交600元營業稅。

新規定實施後,須改以全額1.5萬元(即不再扣除3,000元免稅額)乘以稅率5%,應納營業稅由600元上升至750元。

財政部表示,這是配合海關針對快遞貨物採取按全額課徵營業稅的作法,一致化進口貨物的課稅措施。財政部提醒上網購物民眾,必須誠實申報進口貨物價格並依法繳稅,以免受罰。

依據財政部關務署統計,去年「雙11光棍節」期間,進口快遞包裹湧入大量網購貨物,經台北關加強查緝結果,11月補稅、沒入貨價及預估罰鍰約達3,500萬元。其中,查獲進口快遞貨物及郵包違規案件,屬於低報價格的案件共3.2萬件,化整為零逃漏稅者則有39件。

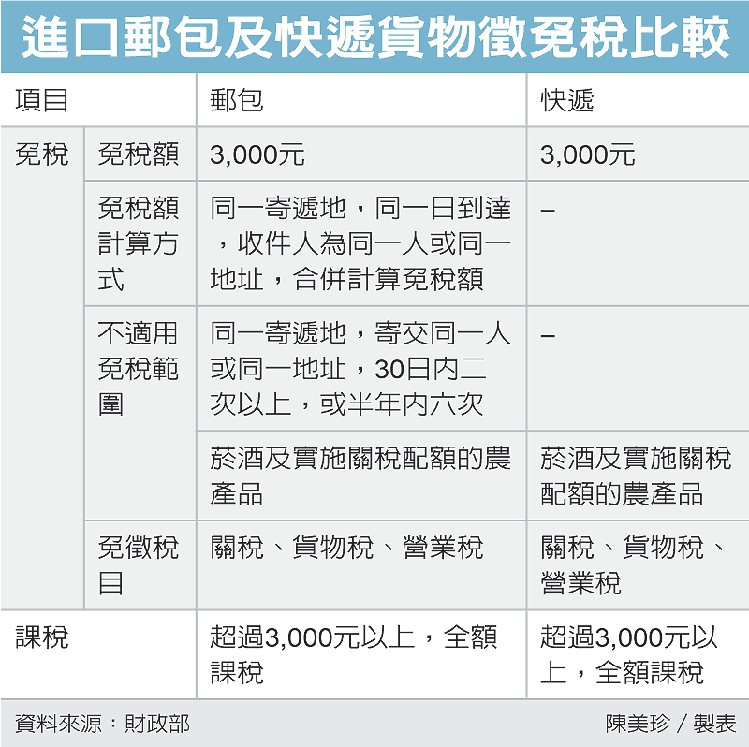

財政部強調,網購貨物以郵包方式進口時,進口郵包物品的發票應隨附在郵包外箱或箱內,供海關查核。進口郵包物品完稅價格在3,000元以內者,免徵關稅、貨物稅及營業稅,但不包括菸酒及實施關稅配額的農產品。完稅價格超過3,000元者,則應按全額課徵進口稅費。

進口郵包除了營業稅計算方式改變之外,財政部也提醒,3,000元免稅額,不適用於所有進口郵包,若經海關查獲郵包自同一寄遞地寄交同一地址或同一收件人,且30日內郵寄物品二次以上,或半年內郵寄物品六次以上,不適用免稅優惠。

同時,自國外進口的郵包物品,自同一寄遞地,同一到達日(郵政機構加蓋郵戳於郵包發遞單上的日期)寄交同一地址或同一收件人,兩件以上也要合併計算完稅價,超過3,000 元就要課稅。

圖/經濟日報提供

分享